|

[박진용] 옥토의 상속시리즈 9. 상속세의 절세설계 [1]

|

|

옥토의 상속시리즈 9. 상속세의 절세설계 [1]

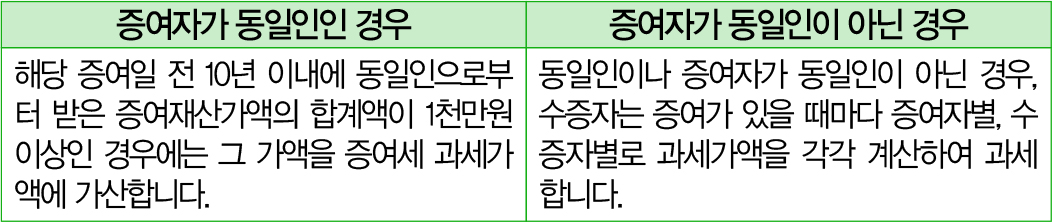

해당 증여일 전 10년 이내에 동일인(증여자가 직계존속인 경우에는 그 직계존속의 배우자를 포함)으로부터 받은 증여재산가액을 합친 금액이 1천만원 이상인 경우에는 그 가액을 증여세 과세가액에 가산한다. 이처럼 일정기간 이내 증여재산을 합산과세하는 것은 수차례 나누어 증여함으로써 증여세의 누진세율 부담을 회피하는 것을 방지하기 위한 것이다. 이번 호에서는 10년 이내 증여재산의 합산과세에 대해 살펴보자. <편집자 주> ■ 합산과세방법 해당 증여일 전 10년 이내에 동일인(증여자가 직계존속인 경우에는 그 직계존속의 배우자를 포함)으로부터 받은 증여재산가액을 합친 금액이 1천만원 이상인 경우에는 그 가액을 증여세 과세가액에 가산하는데, 이러한 합산과세의 요건을 살펴보면 다음과 같습니다(상속세및증여 세법 47조). 가. 해당 증여일 전 10년 이내의 증여 해당 증여일 전 10년 이내에 증여한 재산가액을 합산합니다. 이 경우 합산과세대상 여부를 판 정할 때 그 합산한 증여재산가액을 기준으로 합니다(상속세및증여세법기본통칙 47-0...1). 「상 속세 및 증여세법」 규정에 의해 증여의제로 증여세가 부과된 경우에도 증여자가 동일인인 경 우에는 합산과세합니다(재산상속 46014-1950, 1999.11.10.). 나. 동일인으로부터 ‘재차증여’ 증여세 과세는 증여자별·수증자별로 구분하여 과세하기 때문에 증여자가 다른 경우에는 합산 과세대상이 아니며 동일인으로부터의 재차증여가 있는 경우에 합산합니다. 이 경우 직계존속 에게서 재산을 증여받는 경우는 그 작계존속의 배우자에게 받은 증여재산가액도 합산하여 과 세합니다. 다만, 증여자가 부모일경우 계모, 계부는 동일인에 포함되지 아니하며, 부와 조부는 직계존속이라 할지라도 동일인에 해당하지 않습니다(상속세및증여세법집행기준 47-36-6). 증 여자가 동일인인 경우와 동일인이 아닌 경우의 과세방법의 차이는 다음과 같습니다.  다. 증여재산가액의 합계액이 ‘1천만원 이상’

당해 증여일 전 10년 이내에 동일인으로부터 받은 증여재산가액의 합계액이 1천만원 이상인

경우에만 증여세 과세가액에 합산하여 과세합니다. 따라서 합산대상 증여재산가액이 1천만원

미만인 경우에는 각각의 증여가 있을 때마다 증여세를 부과합니다.

■ 증여세 과세가액에 가산하는 증여재산의 ‘평가방법’

증여재산의 합산과세시 증여재산의 가액은 각 증여일 현재의 재산가액에 의합니다(상속세및

증여세법기본통칙 47-0...2). 이는 합산하는 증여재산의 가액을 합산 당시의 현황에 다시 평가

하지 아니한다는 의미입니다.

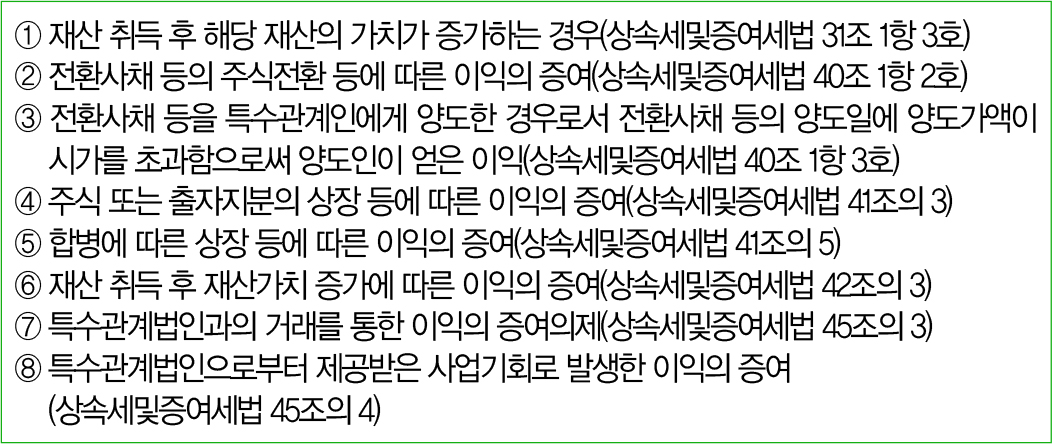

■ 합산하지 않는 ‘증여재산’

해당 증여일 전 10년 이내에 동일인으로부터 받은 증여재산가액의 합계액이 1천만원 이상인

경우에만 증여세 과세가액에 합산하여 과세하는 것이나, 다음의 증여재산(합산배제 증여재산)

에 대하여는 합산하여 과세하지 아니합니다(상속세및증여세법 47조 1항).

상속세 납부재원을 마련하라!

모든 세금의 종착역은 상속세입니다. 그리고 적용되는 최고세율은 50%입니다. 수십년 동안 소

중하게 일궈온 재산이 자녀세대로 이전되는 경우 반을 세금으로 내야 하는 것입니다. 이를 기

쁜 마음으로 낼 수 있을까요? 아마도 대부분의 납세자에게는 즐거운 일은 아닐 것입니다. 그동

안 이 책에서 논하였던 수많은 주제들은 마지막 세금의 종착역인 상속세를 줄이기 위한 사전

장기작업이라고 해도 과언이 아닙니다.

일반적인 상속세 세금 계획은 상속재산의 규모를 자녀세대로 이전하는 방안과 남아있는 재산

에 대한 상속세 재원마련의 방안으로 진행이 됩니다. 이와 같은 상속세의 납부재원이 마련되

지 않은 경우 그 재산이 고스란히 자녀세대로 이전되지 못하는 일이 발생하고 세금을 더 많이

납부하게 되는 일이 발생합니다. 여기에서는 상속세 납부재원 마련의 필요성과 그 방법에 대

하여 살펴봅니다.

■ 상속세 납부재원의 필요성

우리나라의 경우 재산가의 재산비중은 부동산이 약 70%정도를 차지할 정도로 유동성이 매우

취약한 것이 대부분입니다. 이 경우 상속이 개시되는 경우 상속세를 납부할 현금이 없어 물납

을 하거나 높은 이자를 부담하고 대출을 받거나 급매를 하는 등 그 기회손실이 매우 큽니다.

이 경우 물납을 한다는 것은 자녀세대로의 재산이 이전되지 못하고, 대출을 받거나 급매를 하

는 경우 세금부담이 증가하는 결과가 초래 됩니다. 특히 상속세 과세표준이 30억원이 초과하

여 상속세 최고세율이 50%로 부과되는 경우 상속세 납부를 위한 재원을 반드시 마련해 놓아

야만 소중한 재산이 그대로 이전될 수 있습니다.

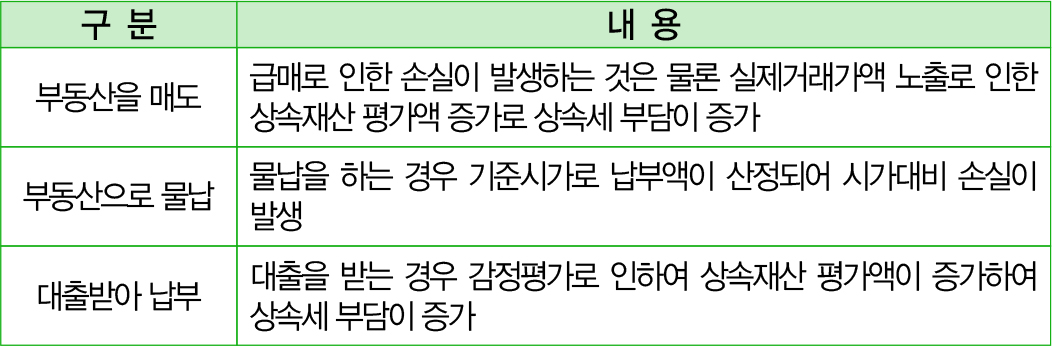

상속세를 납부할 현금이 없는 경우 그 납부를 위해 다음과 같은 방법이 있습니다. 이러한 방법

은 모두 기회손실이 발생하게 됩니다.

■ 국세청에서도 권장하는 사항

이와 같은 상속세를 납부할 재원은 다음과 같은 보험으로 대비하는 것이 매우 효과적이며, 이

는 매년 국세청에서 발행하는 세금절약 가이드에서도 권장하는 방법입니다. 따라서 납세자금

대책을 마련해 놓지 않으면 상속재산을 처분해야 하거나 공매를 당하는 상황이 발생할 수도

있습니다. 자녀 명의로 보장성보험을 들어 놓는다든지, 사전증여 등으로 세금을 납부할 수 있

는 능력을 키워 놓는다든지 아니면 연부연납 또는 물납을 하도록 할 것인지 등 납세자금 대책

이 검토되어야 한다.

■ 종신보험을 활용하라

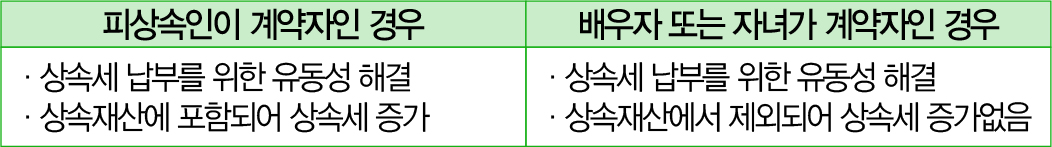

피상속인이 상속세의 납부재원을 위해 미리 상속세 부담액만큼의 종신보험에 가입하면 상속

세 납부를 위한 유동성이 확보되어 소중한 재산이 그대로 이전될 수 있습니다. 이 경우 배우자

나 자녀를 계약자로 하고 피보험자를 피상속인으로 하여 종신보험에 가입하면 해당 보험금이

피상속인의 상속재산에서 제외되어 상속세 납부재원은 물론 상속세 절세효과까지 누릴 수 있

습니다. 이러한 방식으로 설계할 경우 배우자 또는 자녀의 보험료 납입에 대한 자금출처가 확

인되어야 함에 유의하여야 합니다.

■ 상속형 연급보험을 활용하라

종신보험의경우 피상속인의 나이와 건강상태에 따라 가입이 불가능한 경우가 있습니다. 이와

같이 종신보험에 대한 가입이 어려운 경우 계약자와 피보험자를 피상속인으로 하여 상속형 연

금보험에 가입하는 것이 좋습니다.

상속형 연금보험의 경우 피상속인이 생존하는 동안에는 적립된 원금과 이자에 상당하는 금액

을 연금으로 지급받고, 피상속인이 사망하는 경우 일시금으로 사망보험금이 지급되므로 그 사

망보험금을 상속세 납부재원으로 활용할 수 있습니다.

■ 준비 못한 상속세의 결과

상속세는 모든 세금의 종착역입니다. 또한 상속세의 최고세율은 50%입니다. 먼저 상속세로써

50%의 세금을 납부하여야만 상속인에게 자산이 원활하게 승계될 수 있습니다. 만일 그렇지

못한다면 재산의 심각한 유실이 생기거나 회사가 무너지는 결과가 생길수도 있습니다.

박 진 용 대표㈜옥토인베스트앤컨설팅-㈜중소기업경영지원단 상담위원-삼성생명 법인사업부 PM/팀장-숙박시설 건축/리모델링/금융 상담 전문 ※외부 필자의 원고는 본지의 편집 방향과 일치하지 않을 수 있습니다. -이미지 출처 : 픽사베이(https://pixabay.com/) <출처 : 월간 숙박매거진> ■ 옥토의 상속시리즈 연재 순서 1. 상속의 순위와 공동상속 (바로가기) 2. 상속분할의 원칙과 상속포기 (바로가기) 3. 유류분 제도 (바로가기) 4. 상속세 납세와 과세대상 재산 (바로가기) 5. 상속 전에 준비해야 할 일 (바로가기) 6. 상속세 절세방안 ‘두 가지’ (바로가기) |

| 이전글 | [박기현] 호텔시스템의 ‘콜라보레이션(Collaboration)’ [2] |

|---|---|

| 다음글 | [이길원] 모텔장사를 할 것인가, 경영을 할 것인가? |